Изменения в законодательстве и отчетность – коротко о важном

Увеличены стандартные вычеты по НДФЛ на детей

Федеральным законом от 21.11.2011 № 330-ФЗ внесены изменения в Налоговый кодекс РФ. В частности, скорректированы некоторые положения, касающиеся стандартных вычетов по НДФЛ. Так, в соответствии с новой редакцией пп. 4 п. 1 ст. 218 НК РФ вычеты на детей предоставляются в следующих размерах.

С 1 января по 31 декабря 2011 года включительно:

- 1 000 рублей - на первого ребенка и на второго ребенка;

- 3 000 рублей - на третьего и каждого последующего ребенка;

- 3 000 рублей - на каждого ребенка в случае, если ребенок в возрасте до 18 лет является ребенком-инвалидом, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы.

С 1 января 2012 года:

- 1 400 рублей - на первого ребенка и на второго ребенка;

- 3 000 рублей - на третьего и каждого последующего ребенка;

- 3 000 рублей - на каждого ребенка в случае, если ребенок в возрасте до 18 лет является ребенком-инвалидом, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы.

Данные изменения вступают в силу с 22 ноября 2011 года. При этом поправки, касающиеся увеличения до 3 000 рублей размера "детских" вычетов для родителей, имеющих трех и более детей, а также детей-инвалидов, распространяются на правоотношения, возникшие с 1 января 2011 года (п.п. 2, 3 ст. 5 Федерального закона от 21.11.2011 № 330-ФЗ).

Установлен коэффициент-дефлятор К1 на 2012 год

Коэффициент-дефлятор К1 необходим для расчета налоговой базы по ЕНВД. Он учитывает изменение потребительских цен на товары (работы, услуги) в России в предшествующем календарном году и устанавливается ежегодно.

Размер К1 на 2012 год составляет 1,4942 (приказ Минэкономразвития России от 01.11.2011 № 612).

Напомним, что в 2011 году К1 равен 1,372 (приказ Минэкономразвития России от 27.10.2010 № 519).

ФНС России разъяснила, что делать, если в бюджет перечислены суммы, превышающие фактически удержанный НДФЛ

В письме от 19.10.2011 № ЕД-3-3/3432@ ФНС России разъяснила, что если налоговый агент ежемесячно перечисляет в бюджет сумму, превышающую фактически удержанный НДФЛ, то она не является налогом. Это связано с тем, что уплата налога за счет средств налоговых агентов не допускается (п. 9 ст. 226 НК РФ).

В таком случае налоговому агенту следует обратиться в налоговый орган с заявлением о возврате на расчетный счет организации суммы, не являющейся НДФЛ и ошибочно перечисленной в бюджетную систему РФ.

Аналогичные выводы сделаны, например, в письме ФНС России от 04.07.2011 № ЕД-4-3/10764.

Утвержден новый перечень технически сложных товаров

Статьей 18 Закона РФ от 07.02.1992 № 2300-1 "О защите прав потребителей" предусмотрены ограничения по возврату технически сложных товаров при обнаружении в них недостатков. Перечень таких товаров устанавливается Правительством РФ.

До 24 ноября 2011 года действовал перечень, утвержденный постановлением Правительства РФ от 13.05.1997 № 575.

Однако с указанной даты применяется новый перечень технически сложных товаров. Он установлен постановлением Правительства РФ от 10.11.2011 № 924.

В этом перечне отражен технический прогресс и реалии современного мира. По сравнению со старым он дополнен такими товарами как:

- оборудование навигации и беспроводной связи для бытового использования, в том числе спутниковой связи, имеющее сенсорный экран и обладающее двумя и более функциями;

- лазерные или струйные многофункциональные устройства, мониторы с цифровым блоком управления;

- и пр.

Утвержден перечень видов образовательной и медицинской деятельности, при осуществлении которых применяется ставка налога на прибыль ноль процентов

Организации, осуществляющие образовательную и (или) медицинскую деятельность, вправе применять ставку ноль процентов по налогу на прибыль при соблюдении условий, установленных ст. 284.1 НК РФ.

При этом образовательной и медицинской признается деятельность, включенная в Перечень, установленный Правительством РФ (п. 1 ст. 284.1 НК РФ).

Этот перечень был утвержден Правительством РФ только 10 ноября 2011 года (постановление № 917). Данное постановление вступает в силу с 26 ноября 2011 года.

Отметим, что теперь у указанных организаций есть возможность применить ставку ноль процентов с начала 2011 года (Федеральный закон от 07.06.2011 № 132-ФЗ).

Вычеты по НДС и расходы по налогу на прибыль могут быть подтверждены документами, подписанными ЭЦП

Минфин России разъяснил, что документ, оформленный в электронном виде и подписанный квалифицированной электронной подписью (электронной цифровой подписью), может подтверждать расходы по налогу на прибыль и вычеты по НДС, если федеральными законами или иными нормативными правовыми актами не установлено требование о составлении такого документа на бумажном носителе (письмо от 03.11.2011 № 03-07-11/297).

Финансовое ведомство также отметило, что если истребуемые у налогоплательщика документы составлены в электронном виде по установленным форматам, то он вправе направить их в инспекцию по телекоммуникационным каналам связи (ст. 93 НК РФ). Если же эти документы не соответствуют установленным форматам, то они представляются на бумажном носителе в виде заверенных налогоплательщиком копий с отметкой об их подписании квалифицированной электронной подписью (электронной цифровой подписью).

Утвержден порядок представления сведений о доходах физических лиц и сообщений о невозможности удержания НДФЛ

Приказ ФНС России от 16.09.2011 № ММВ-7-3/576@, которым утвержден порядок представления в налоговые органы сведений о доходах физических лиц и сообщений о невозможности удержания налога и сумме налога на доходы физических лиц (далее - Порядок), вступил в силу с 8 ноября 2011 года.

Порядок устанавливает, что указанные сведения представляются налоговыми агентами в виде справки по форме 2-НДФЛ, действующей в соответствующем налоговом периоде. Они могут быть представлены (направлены, переданы) на бумажных или электронных носителях (дискетах 3,5", дисках CD, DVD, устройствах flash-памяти), а также по телекоммуникационным каналам связи с применением квалифицированной электронной подписи налогового агента или его представителя. К сведениям, представляемым на бумажном и электронном носителе, прилагается сопроводительный реестр, форма которого приведена в приложении к Порядку. Если сведения передаются по телекоммуникационным каналам связи, то реестр формируется налоговым органом.

Предусмотрено также, что количество сведений, представляемых в одном файле (как на электронных носителях, так и по телекоммуникационным каналам связи) не должно превышать 3 000 документов. Если таких документов больше, необходимо формировать несколько файлов.

Внесены поправки в Закон "Об обязательном социальном страховании от несчастных случаев на производстве и профзаболеваний"

Нововведения, внесенные в Федеральный закон от 24.07.1998 № 125-ФЗ, устанавливают обязанность страхователя сообщать в ФСС России сведения о результатах аттестации рабочих мест по условиям труда и проведенных обязательных предварительных и периодических медицинских осмотрах работников (порядок предоставления этих сведений будет прописан в правилах установления скидок и надбавок к страховым взносам). Кроме того, размер скидки или надбавки к страховому тарифу теперь будет рассчитываться по итогам работы страхователя за три года, а не за предшествующий год, как в настоящее время. Еще одно дополнение предусматривает положение о том, что при наступлении страхового случая со смертельным исходом скидка страхователю устанавливаться не будет.

Федеральный закон от 06.11.2011 № 300-ФЗ, которым внесены соответствующие изменения, вступает в силу с 1 января 2012 г.

Счет-фактуру с пометкой "без НДС" регистрировать в книге покупок не нужно

В письме от 20.10.2011 № 03-07-09/34 Минфин России рассмотрел вопрос о том, необходимо ли регистрировать в книге покупок счет-фактуру, выставленный продавцом- неплательщиком НДС.

Финансовое ведомство указало, что согласно п. 3 ст. 169 НК РФ составлять счета-фактуры обязаны плательщики НДС. Лица, не являющиеся плательщиками данного налога, составлять счета-фактуры не должны. Поэтому если покупатель получил от продавца-неплательщика НДС счет-фактуру с пометкой "без НДС", то регистрировать такой счет-фактуру в книге покупок не следует.

Система "1С:Предприятие" - возможности программы

В связи с изменениями, внесенными Федеральным законом от 21.11.2011 г. № 330-ФЗ, касающимися стандартных налоговых вычетов по НДФЛ в новые релизы конфигураций "1С:Предприятия" внесены соответствующие изменения.

С 2011 года система стандартных вычетов на детей дополнена новыми кодами:

- 114 - 3000 руб. на третьего и каждого последующего ребенка до 18 лет, на учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта до 24 лет.

- 115 - 6000 руб. на третьего и каждого последующего ребенка единственному родителю (приемному родителю), опекуну, попечителю.

- 116 - 6000 руб. на третьего и каждого последующего ребенка до 18 лет, на учащегося очной формы обучения до 24 лет при отказе второго родителя от вычета.

С 2011 года увеличены размеры стандартных налоговых вычетов на детей-инвалидов:

- 109 - 3000 руб. на каждого ребенка-инвалида до 18 лет, на учащегося очной формы обучения, студента до 24 лет, являющегося инвалидом I или II группы. До 01.01.2011 г. сумма составляла 2000 руб.

- 112 - 6000 руб. на каждого ребенка-инвалида до 18 лет, на учащегося очной формы обучения до 24 лет, являющегося инвалидом, единственному родителю и др. До 01.01.2011 г. сумма составляла 4000 руб.

- 113 - 6000 руб. на каждого ребенка-инвалида до 18 лет, на учащегося очной формы обучения до 24 лет, являющегося инвалидом, при отказе второго родителя от вычета. До 01.01.2011 г. сумма составляла 4000 руб.

1С:Бухгалтерия 8. Релиз 2.0.29.9

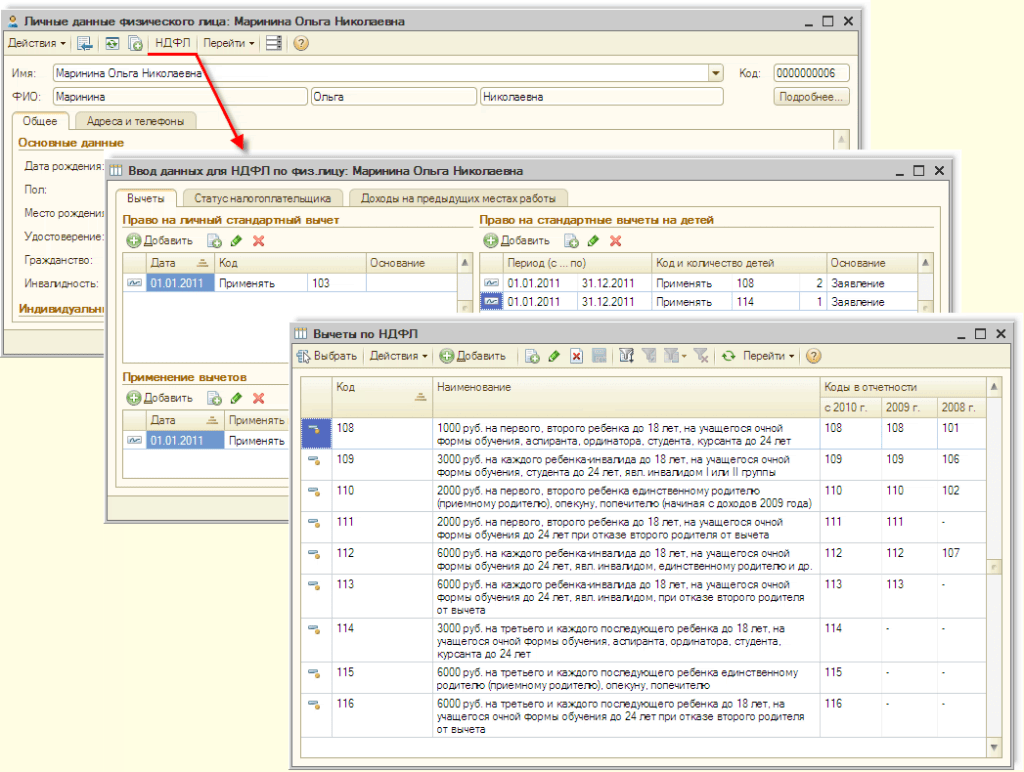

В программе "1С:Бухгалтерия 8" стандартные вычеты на детей устанавливаются в справочнике "Физические лица" (меню "Кадры") по кнопке "НДФЛ".

1С:ЗУП 8. Релизы 2.5.42.3, 2.5.42.4

Релиз 2.5.42.3 вышел на декабрьском выпуске ИТС, в который были добавлены новые коды вычетов: 114, 115, 116 (на третьего и каждого последующего ребенка). Размеры вычетов на детей-инвалидов можно увеличить самостоятельно (см. ниже).

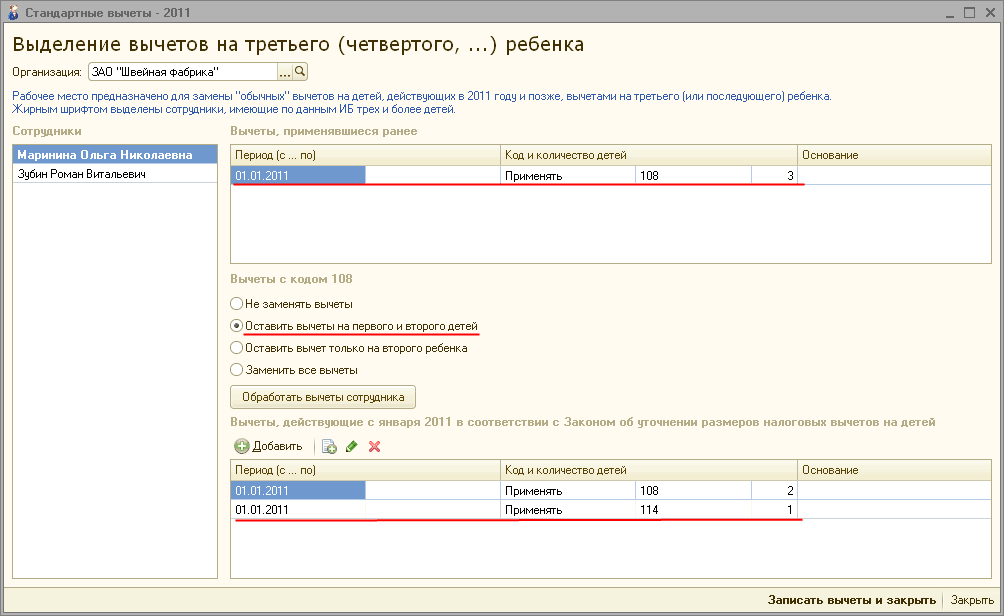

В конфигурацию включен Помощник редактирования вычетов на детей (закладка "Налоги" - "Редактирование вычетов на детей"), с помощью которого можно быстро заменить стандартные вычеты на третьего и последующих детей.

Например, сотруднице Марининой О.Н. был предоставлен вычет на троих детей (код 108). В соответствии с новыми изменениями, устанавливаем два вычета на детей: 1000 руб. (код 108) - на первого и второго детей и 3 000 руб. (код 114) - на третьего ребенка. Для этого нужно установить флажок "Оставить вычеты на первого и второго детей" и нажать кнопку "Обработать вычеты сотрудника".

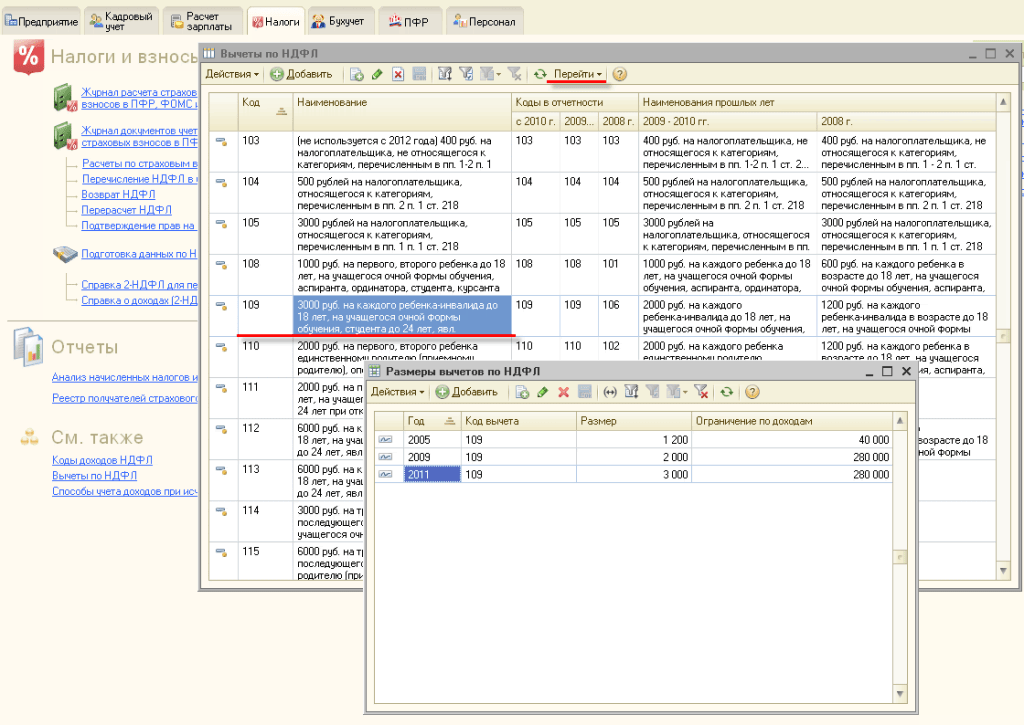

Для изменения размеров вычетов на детей-инвалидов:

- Закладка "Налоги" - "Вычеты по НДФЛ".

- Установить курсор на строке с кодом 109 - кнопка "Перейти" - "Размер вычетов НДФЛ".

- Ввести новую строку (рис. 3).

Аналогичным образом внести данные по кодам 112 и 113 (для обоих кодов: Год - 2011, Размер - 6 000, Ограничение по доходам - 280 000).

Размеры налоговых вычетов на детей-инвалидов, утвержденные Федеральным законом от 21.11.2011 г. № 330-ФЗ, будут автоматизированы в программе начиная с версии конфигураций "Зарплата и Управление Персоналом" (2.5.42.4), "Зарплата и Кадры бюджетного учреждения (1.0.32.4) и "Зарплата и Управление Персоналом КОРП" (2.5.42.4)

ИТС ПРОФ – информация на каждый день

Справочник хозяйственных операций (Версия 2)

В Справочник хозяйственных операций. Версия 2 добавлены практические статьи.

В новом подразделе "Учет тары" размещена практическая статья "Учет невозвратной тары (упаковка готовой продукции)". В ней иллюстрируется покупка тарных материалов и их учет в составе коммерческих расходов при предпродажной подготовке.

В подразделе "Продажа товаров" появился пример "Продажа товаров по пластиковым картам", рассматривающий порядок действий при оплате товаров в розничной торговле с помощью пластиковых карт.

Также в подраздел "Подотчетные лица" добавлены примеры "Авансовый отчет (приобретение ТМЦ; счет-фактура)" и "Авансовый отчет (приобретение ТМЦ; товарный чек)", демонстрирующие разные варианты учета НДС при покупке ТМЦ через подотчетное лицо.

Подробнее см. "Новое в справочнике".

Юридический справочник по кадрам и оплате труда

В Справочник добавлены материалы о порядке заполнения листка нетрудоспособности. В частности, рассмотрено, как должны быть заполнены первый и второй разделы бланка, приведен образец заполнения. Также рассказано об исправлении ошибок, допущенных в листке, и приведены примеры таких исправлений.

Подробнее см. новости Юридического справочника по кадрам и оплате труда.

Справочник "Договоры"

В Справочнике размещены обновленные и приведенные в соответствие с новым форматом материалы по договору лизинга. Помимо общих сведений о предмете, форме и условиях договора, а также разделов "Что важно знать Лизингодателю" и "Что важно знать Лизингополучателю", представлены образцы документов, используемых при заключении и исполнении договора.

Подробнее см. "Новое в справочнике".

Справочник "НДС"

В Справочник добавлены новые статьи, посвященные раздельному учету НДС.

В данных статьях приведены инструкции по отражению в «1С:Бухгалтерии 8» (ред. 2.0) операций по приобретению товаров (работ, услуг) при ведении раздельного учета как для операций, облагаемых НДС, так и для необлагаемых. Кроме того, рассмотрены примеры по приобретению товаров (работ, услуг) с распределением НДС.

Также добавлены две статьи, описывающие порядок проведения в «1С:Бухгалтерии 8» (ред. 2.0) корректировки стоимости услуг после реализации и корректировки стоимости услуг, облагаемых НДС.

Подробнее см. новости Справочника "НДС".

Консультации аудиторов

Все пользователи ИТС версии ПРОФ могут получать бесплатные консультации экспертов по вопросам бухгалтерского, налогового и кадрового учета. Наиболее интересные из них публикуются на ИТС. Начиная с сентябрьского выпуска все ответы размещаются в отдельном Справочнике "Ответы на вопросы пользователей" в разделе "Консультации".

Вопрос месяца: Включается ли в базу для начисления страховых взносов доход работника с предыдущего места работы?

Ответ: Согласно ч. 1 и ч. 2 ст. 8 Федерального закона от 24.07.2009 № 212-ФЗ база по страховым взносам на обязательное страхование равна сумме любых выплат и иных вознаграждений, являющихся объектом обложения, начисленных плательщиками страховых взносов за расчетный период в пользу физических лиц, за исключением сумм, не подлежащих обложению.

Постановлением Правительства РФ от 27.11.2010 № 933 установлено, что предельная величина базы для начисления страховых взносов в пенсионный фонд с 1 января 2011 г. индексируется в 1,1164 раза и для плательщиков страховых взносов в отношении каждого физлица на 2011 год не должна превышать сумму в 463 000 руб. Если в течение расчетного периода физическое лицо работает в нескольких организациях, база для начисления взносов в отношении данного работника определяется каждой организацией самостоятельно, без учета выплат, полученных у других работодателей (см. письмо Минздравсоцразвития России от 17.01.2011 № 76-19).

Таким образом, каждый работодатель должен начислять страховые взносы самостоятельно, не учитывая размер взносов, начисленных другими работодателями.

Другие интересные вопросы за последний месяц:

- Может ли сотрудница работать, если она находится в декрете?

- Как учесть реализацию товара с рассрочкой платежа при УСН?

- Как учесть НДС, если по купленному товару отсутствует счет-фактура?

- Как учесть компьютер стоимостью менее 40 000 руб. – одним объектом или по частям?

- Должен ли работодатель оплачивать первые три дня больничного за свой счет сотруднику, который уволился?

Задать вопрос аудитору можно по адресу: itsprof@1c.ru

Вернуться к списку

Так же смотрят